券商资管半年报|东方证券旗下公募盈利皆大幅缩水 先发优势渐被蚕食

券商资管半年报|东方证券旗下公募盈利皆大幅缩水 先发优势渐被蚕食

【大咖直播】反弹一触即发,A股反攻的信号弹已经升起 !如何布局金秋行情?听英大证券首席经济学家李大霄9月7日10点重磅开播,速来围观!点击观看>>

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:郑权

8月31日,41家纯证券业务A股券商全部披露了半年报。据wind数据统计,41家券商上半年合计实现营收2475.3亿元,同比下降19.23%;合计实现净利润713.73亿元,同比下降27.35%。

研究认为,证券业上半年业绩普遍下降的原因是自营收入的大幅下降。自营投资业务收入的下降,与低迷的市场行情相关。

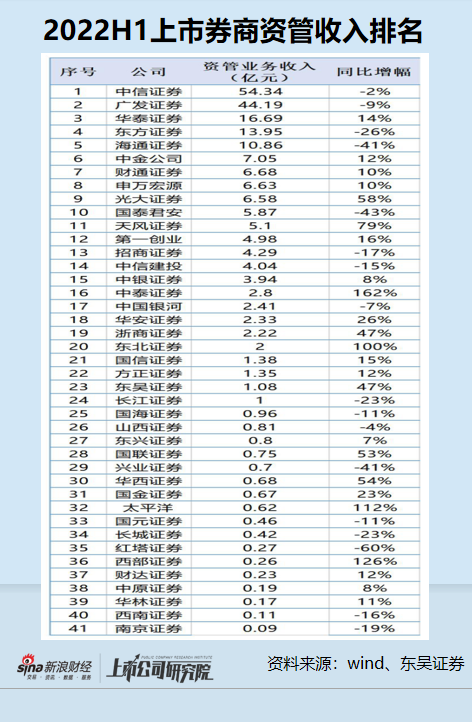

市场景气度不佳,也直接冲击券商资管业务。2022年上半年,41家券商总体资管业务收入(资产管理业务手续费净收入,下同)为219.9亿元,同比下降4.38%。其中,头部券商资管收入出现分化,海通证券、国泰君安收入下降幅度超过40%,排名下滑。

海通资管业务规模缩水近五成 三大产品收入全线下滑

今年上半年,资管收入最高的是中信证券(54.34亿元),同比下降2%;资管收入最小的是南京证券,金额仅0.09亿元。收入增幅最大的是中泰证券(2.8亿元),增幅为162%,主因去年同期基数较低;降幅最大的是红塔证券(0.27亿元),降幅为60%,基数也较低。

上半年,资管收入排名前十的上市券商分别是中信证券、广发证券、华泰证券、东方证券、海通证券、中金公司、财通证券、申万宏源、光大证券(维权)、国泰君安,其中5家增长,5家下降。增幅最大的是光大证券(58%),降幅较大的是国泰君安(-43%)、海通证券(-41%)。

财报显示,国泰君安2022H1资管业务手续费净收入同比减少4.43亿元,降幅43.02%,排名由去年同期的第六名跌至第十名。公司称,资管收入大降主要系受市场行情影响,资产管理业绩报酬减少。

海通证券2022H1的资管业务收入为10.86亿元,同比下降41%。其中,海通资管公司各项细分业务净收入全线下滑,集合资产管理业务、定向资产管理业务、专项资产管理业务2022H1的净收入分别为1.52亿元、0.26亿元和 0.05亿元,2021H1的数据分别为7.59亿元、0.98亿元、0.08亿元。

来源:海通证券半年报

来源:海通证券半年报定向资产管理产品收入下滑是去通道化的结果,收入下降合理,那代表主动管理方向的集合资管收入为何下降79.97%?

此外,海通资管的资产管理规模也大幅缩水。2022H1的管理规模为963亿元,同比下降49%。其中,具备主动管理特征的集合资管产品管理规模同比下降42.69%。

资产管理规模是衡量券商资管业务是否具备竞争力的重要维度,而海通资管管理规模的下降尤其是集合资管产品规模的大幅下降,显然不是一个积极的信号。

东方证券旗下公募基金盈利皆大幅缩水

研究认为, 券商资管业务向主动管理转型已是行业共识,而券商旗下的公募基金则是主动管理的重要抓手。在主动管理领域,东方证券是行业的先行者和引领者。

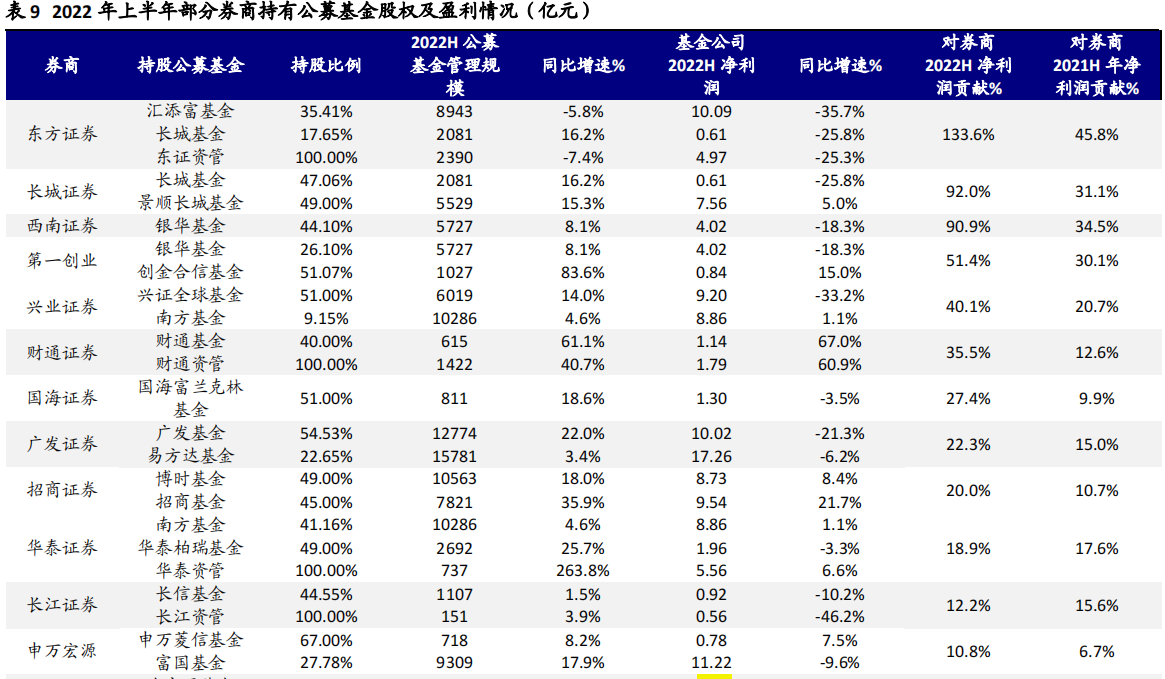

资料显示,东方证券全资子公司东证资管,是第一家获得公募牌照的券商资管。此外,东方证券旗下还有汇添富基金(持股35.41%)、长城基金(持股17.65%)等两家参股公募基金。

在其他券商发力公募基金领域之际,东证资管、汇添富基金的公募基金管理规模却出现了下滑。2022上半年末,东证资管(东方红)公募基金管理规模为2390亿元,同比下降7.4%;汇添富公募基金管理规模为8943亿元,同比下降5.8%。

而同行券商中,中信证券旗下的华夏基金(持股62.2%),今年上半年末管理的公募基金规模为10887亿元,同比增长16.2%。国信证券旗下的鹏华基金(持股50%),今年上半年末管理的公募基金规模为9283亿元,同比增长34.3%。华泰证券旗参股的南方基金(持股比例41.16%),2022H1的公募基金管理规模为10286亿元,同比增长4.6%。广发证券旗下的广发基金,2022H1的管理的公募基金规模为12774亿元,同比增长22.0%。兴业证券旗下兴证全球基金(持股 51%), 2022H1的管理的公募基金规模为6019亿元,同比增14%。长城证券旗景顺长城基金(持股49%), 2022H1管理的公募基金规模5529亿元,同比增长 15.3%。

根据中国证券投资基金业协会统计,截至2022年6 月末,公募基金管理机构管理资产规模为26.79万亿元,较上年末增长4.8%。由此可见,东证资管、汇添富管理规模的下降,与行业大趋势不符。

此外,东方证券旗下三只公募基金今年上半年的盈利皆下滑。研报显示,东证资管、汇添富、长城基金2022H1的净利润分别为4.97亿元、10.09亿元和0.61亿元,同比分别下降25.3%、35.7%和25.8%。

来源:海通国际研报

来源:海通国际研报公募管理规模下降,净利润缩水,东方证券上半年的日子不太好过。尤其是,同行优秀券商纷纷进入公募基金领域,对东方证券先发积累的优势将一步步蚕食。

更重要的是,东方证券对公募基金十分依赖。公募基金利润的下滑,对公司整体发展也颇为不利。2022年上半,东方证券旗下三家公募实现的盈利总和,占公司整体利润的133.6%。

财报显示,东方证券2022H1实现归母净利润6.47亿元,同比下降76.03%。如果没有公募基金盈利,东方证券将亏损。

2022年5月20日,证监会发布《公开募集证券投资基金管理人监督管理办法》(下称《办法》)。《办法》将《证券投资基金管理公司管理办法》中“一参一控”的规定拓展为“一参一控一牌”,即证券公司可以同时控股一家基金公司及公募持牌机构,这意味着已控股基金公司的券商可以通过资管子公司来开展公募基金业务。

近年来,中信证券、申万宏源、中金公司、中信建投证券、国海证券、万联证券、华创证券、国金证券均表示公司将设立资产管理子公司,中信证券、申万宏源、中金公司明确表示后续将申请公募基金牌照。“一参一控一牌”为券商资管获得公募牌照扫清了制度障碍,预计未来将有更多券商资管申请公募牌照。

而公募基金目前已处于红海竞争阶段,随着头部券商的加入,已经有公募牌照(东证资管)、已是汇添富第一大股东、已经参股长城基金的东方证券,未来还能有多少业务规模可拓展?