七获金牛奖的基金炼成记

七获金牛奖的基金炼成记

★

“骐骥一跃,不能十步;驽马十驾,功在不舍。”对于国内公募基金行业而言,长期投资的重要性不言而喻,它是考量基金“含金量”的重要维度。因为只有站在足够长的时间维度里,才能最大程度地排除短期市场偶然性因素带来的扰动,彰显基金管理人历经市场周期后体现出的真正实力。

自2020年中国基金业金牛奖秉承长期性原则为重要评选理念,首次增设七年期金牛基金奖项以来,该奖项便受到业内及广大投资者的高度关注。

在近日揭晓的2022年中国基金业金牛奖评选结果中,民生加银旗下的民生加银策略精选混合(A类000136 C类009709)凭借长期稳健卓越的业绩表现,最终脱颖而出,斩获七年期开放式混合型持续优胜金牛基金奖。

基金所获奖项及评价结果不构成基金业绩的保证

这也是民生加银策略精选混合自2021年获得七年期金牛奖后,再度将该奖项收入囊中。作为民生加银策略精选的基金经理,孙伟的长期投资实力备受行业认可。

连续7年荣膺金牛奖

成立于2013年6月的民生加银策略精选,在三年后的金牛奖评选中便开始崭露头角。

据民生加银策略精选2015年年报显示:

▶2015年民生加银策略精选累计涨幅达108.69%

▶超越业绩比较基准101.63%

(同期业绩比较基准7.06%)

正是凭借当年出色的业绩表现,该基金在2016年中国证券报金牛奖评选中便获年度开放式混合型金牛基金奖,基金经理孙伟也于2016年首次拿下最佳人气金牛基金经理。基金所获奖项及评价结果不构成基金业绩的保证。

这只是民生加银策略精选传奇的开始。在此后的时间里,A股市场历经牛熊转换,风格切换,白马股、大蓝筹、大消费等结构性行情接连演绎,反映到基金产品收益表现便是波动加剧,长期收益稳健难度加大。民生加银策略精选在基金经理孙伟的掌控下,不断拓宽能力圈,致力于精准捕捉市场机会,平滑产品收益波动,力争实现长期收益稳健的目标。

据民生加银策略精选2021年年报显示:

▶民生加银策略精选过去一年、三年、五年、成立以来累计收益率分别为5.83%、176.14%、162.99%、513.56%。均远超业绩比较基准。

(数据截至2021.12.31。同期业绩比较基准分别为-1.77%、38.16%、31.45%、61.24%)

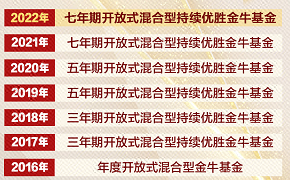

值得一提的是,在2016年至2022年中国证券报举办的七届金牛奖评选里,民生加银策略精选混合年年“上榜”。

以上金牛奖颁奖机构:《中国证券报》

基金所获奖项及评价结果不构成基金业绩的保证

开拓能力圈 构建科技为主消费为辅投资框架

民生加银成长投资部总监、民生加银策略精选基金经理孙伟,有着11年证券从业经验,管理公募基金8年,目前在管基金数量6只,在管基金总规模超100亿元。孙伟是典型的成长型基金经理,坚持科技为主、消费为辅的配置理念,聚焦TMT等新兴产业板块投资,攻守兼备,风险回撤能力控制较好。

(基金规模数据来自产品二季报,截至2022.6.30)

回顾孙伟的过往管理经历,“科技为主、消费为辅”的投资框架并不是一蹴而就的。计算机专业背景出身的他,有将近四年的计算机软件相关工作经验,在进入公募基金行业后便率先将自己的能力圈锁定在科技赛道。2014年7月,孙伟开始管理基金,直到2015年底科技股都表现很好。不过此后市场风格开始切换,孙伟管理的基金也出现了净值波动。这导致孙伟开始思考关于控制回撤的问题,并开始逐步拓展能力圈。

同时,孙伟开始注重组合适当的均衡性和行业适当的分散性,通过行业分散来降低对单一行业的依赖度与风险暴露,并精选每个行业中优质的龙头公司。以民生加银策略精选为例,根据该基金2021年度报告,截至2021年12月31日前十大持仓占比为49.51%,主要聚焦在信息技术、消费、工业、金融板块,体现孙伟坚持科技为主、消费为辅,行业配置较为分散的均衡布局特点。能力圈扩展后,也让孙伟顺势捕捉到其他板块的成长红利,增厚产品收益。

对于投资风格的形成,孙伟认为:“对于我自己,甚至绝大多数人来说,进步和成长,不是在顺境的时候,而是在逆境中完成。经历的几次逆境,帮助我把投资框架和投资理念逐渐完善,变得成熟稳定。”

自下而上精选个股 在市场中寻找确定性机会

投资是一门艺术,从赛道选择再到个股挑选,需要考虑的因素很多,也因此衍生出各种不同的投资风格。孙伟擅长以自下而上判断中长期的投资机会,精选成长个股,同时回避短期热点和主题投资。

在选股方面,孙伟主要从五方面入手:第一是选择空间足够大、景气度比较高的行业,最好是需求导向型产业,不仅面向消费者,而且用户黏性与品牌性更高,具备规模效应;第二是选择行业壁垒比较高、护城河比较宽的公司;第三是选择管理层足够优秀的公司,尤其是战斗能力和洞察力强的;第四是选择公司产品的竞争力足够强的公司;第五是选择业绩确定性高、现金流好的公司。

对于何时买入何时卖出,孙伟坚持深度跟踪公司基本面的变化,在公司基本面变好的时候买入,变差的时候卖掉,紧密跟踪股票池中50多只股票的盈利预测和现金流以及估值水平,当经营状态比较好的时候,就把它纳入实际的投资组合中来。

“确定性”是孙伟常常提及的一个词,也是他选择科技股和消费股的关联点。孙伟认为:“成长期中的消费股和科技股都需要关注确定性,消费股更看重业绩确定性,科技股更看重产业趋势的确定性。”

在孙伟的投资组合中,初创期公司比例比较少,因为他认为寻找产业发展趋势的确定性比企业发展的确定性更重要。孙伟更注重去寻找处于成长期的企业,这个阶段的企业行业格局已经基本确立,需要寻找业绩的确定性,按照严格的估值体系进行投资。

展望后市,一方面,孙伟认为电动车、汽车智能化未来依然会保持较快的增长态势,看好国产车的崛起之路,其中着重关注汽车智能化和整车的机会。这不仅是因为汽车智能化的很多细分方向,如辅助驾驶、激光雷达、自动泊车等渗透率比较低,机会更明显一些,而且整车具有消费等属性,具备比较好的客户粘性和品牌力,也就具备了比较好的溢价能力,那么整车的利润和股价弹性也会呈现出来;另一方面,孙伟依然相信半导体、数字经济、医药等会有机会,半导体等国产替代依然会继续进行,半导体设备和材料、以及芯片设计公司依然看好。互联网、数字经济的新业态新模式,依然会重点研究,因为互联网的规模效应、网络效应非常明显,是比较好的商业模式。此外,孙伟强调,“优质的消费公司也会是我们重点投资的方向。”

向下滑动查看完整风险提示:

基金经理所有在管基金业绩:民生加银策略精选混合A2017年至2021年每个完整年度收益率及业绩比较基准收益率分别为11.77%/10.42%、-14.79%/-13.83%%、46.51%/21.15%、78.10%/16.09%、5.83%/-1.77%,该基金自成立以来发生过基金经理变更,孙伟自2014/7/7任基金经理;民生加银策略精选混合C2021年完整年度收益率及业绩比较基准收益率为5.29%/-1.77%。民生加银新兴成长混合2019年至2021年每个完整年度收益率及业绩比较基准收益率分别为45.34%/22.57%、80.65%/17.62%、1.94%/-3.76%。该基金现由孙伟与另一位基金经理共同管理。民生加银科技创新3年封闭混合2020年至2021年每个完整年度收益率及业绩比较基准收益率分别为30.51%/29.47%、-4.02%/-0.55%。该基金现由孙伟与另一位基金经理共同管理。民生加银新动能一年定开混合A2021年完整年度收益率及业绩比较基准收益率为-3.25%/-4.03%;民生加银新动能一年定开混合C2021年完整年度收益率及业绩比较基准收益率为-3.63%/-4.03%。民生加银新兴产业混合A2021年完整年度收益率及业绩比较基准收益率为4.11%/-3.50%;民生加银新兴产业混合C2021年完整年度收益率及业绩比较基准收益率为3.69%/-3.50%。民生加银成长优选股票2021年完整年度收益率及业绩比较基准收益率为-1.40%/-2.33%。(基金业绩数据来自产品定期报告,截至2021.12.31)。基金过往业绩不预示其未来表现。

注:金牛奖颁奖机构《中国证券报》,基金管理人及基金获得的奖项及评价结果不预示基金业绩,不构成对基金业绩的保证。

风险提示:本产品由民生加银基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金是混合型证券投资基金,预期风险和预期收益高于债券型基金和货币市场基金、但低于股票型基金。本基金可能投资港股通标的股票,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。公开募集证券投资基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资者须仔细阅读基金的《基金合同》《招募说明书》等法律文件及公告,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品。基金管理人以诚实信用、勤勉尽责原则管理基金资产,但不保证本基金一定盈利和最低收益。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金有风险投资需谨慎。