北京和众汇富:国货之光

贝泰妮

公司几个月前上市时也是集万千宠爱于一身,我们一般不太写新股,波动太大,不好把握。现在调整了个把月,中报也略超预期,本期“三好公司”就来看下。

今天热门板块冲高回落,从板块角度看,目前景气度最高的就是光伏和军工,但是波动也在加大,大家操作上一定要注意,千万别冲动追高,选择景气赛道,等回落时低吸比较稳妥。

今天的标的以介绍为主,并非推荐买卖,公司作为次新股,波动较大,而且短期走势也不好看,大家一定注意。

一、公司简介

贝泰妮以“薇诺娜”品牌为核心,重点针对敏感性肌肤,提供温和、专业的皮肤护理产品。

既然是药妆领域,那么专业的背景就十分重要。贝泰妮的董事长及系列高管,几乎都曾在滇虹药业担任要职。薇诺娜本就脱胎于药企,借助自己的医生资源,合作了不少皮肤科专家,通过发表论文、参与医学界论坛、与医院合作等方式,增加曝光度,甚至薇诺娜的首席教授就是云南省皮肤病医院院长。很多医生会将薇诺娜作为皮肤疾病辅助护理品给到患者使用,薇诺娜因此被打上了“专业性”、“学术派”的牌子,成功地从医院过渡到了C端。

因此,在医疗的强背书下,薇诺娜骨子里就有极强的公信力,也和云南白药的牙膏一样,薇诺娜品牌毛利率极高,接近80%。

二、行业情况

皮肤学级护肤品,在国际上通俗称为“药妆”,介于药品和普通护肤品之间,兼具药品的治疗性和化妆品的修饰性功能。

1. 市场空间

目前我国皮肤学级护肤品人均消费额为1.2美元,而韩国为3.9美元,随着国内人均购买力的提升,皮肤学级护理赛道至少保守2倍以上的增长空间。

薇诺娜重点针对的是敏感肌肤。目前我国敏感性皮肤的发病率在36.10%,敏感肌女性的人群总体基数在2.47亿。据调查,弱、轻、中、重度敏感肌抗敏护肤品的平均消费额分别为547.5/784.8/910.6/917元。

目前我国敏感肌市场规模为136亿元,市场渗透率仅为12%,预计未来几年内渗透率将以每年3%不断增长,2025年市场渗透率将达到30%,届时中国敏感肌市场规模为478亿元,2019-2025年的年复合增速将达到23.3%。

目前薇诺娜品牌市占率超过国外的雅漾和薇姿,正式成为国内敏感肌No.1,市场份额接近15%。借鉴海外龙头的市占率情况,普遍占据了20%以上的市场份额,因此薇诺娜仍有一定的份额提升空间。

在皮肤学大赛道的高景气背景下,作为国产敏感肌护理龙头的贝泰妮有望迎来渗透率和市占率提升的业绩双击。

2. 与其它化妆品赛道的对比

一般男同胞听到最多的可能就是补水,和敏感肌护理来对比,前者算是基础需求,后者是高阶需求。这是一个消费升级的时代,当各种各样的化妆品都在强调自己具有补水功效的时候,补水,也就不再成为大多数人的痛点了。贝泰妮深耕多年敏感肌赛道,显然要比补水来得势能更大,投资价值也更大。

三、公司优势

1. 所在赛道排名第一,增速快

早几年占据敏感肌市占率前三的理肤泉、雅漾、薇姿等品牌主打温和、不刺激,而功效性较弱。而国产头部品牌,薇诺娜、玉泽均与医院合作研发,针对皮肤受损带来的痤疮、红肿等具备治疗修复功效,在医院渠道关系上更为紧密。

国产主打功效型的皮肤学级产品,在安全性和有效性上都有较高要求,存在一定壁垒。

一是需要有相应论文和学术体系支撑,比如在知网上,薇诺娜有关的学术论文达到60多篇,玉泽有30篇,而雅漾和理肤泉在国内发表的论文很少;

二是需要有临床数据佐证,薇诺娜运用在超过2400家医院皮肤科的临床辅助治疗上,在600多万皮肤受损的患者人群案例上得到了验证,拥有强数据支撑优势。

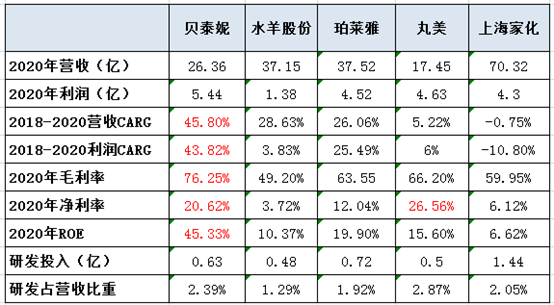

贝泰妮PE有100多倍,比其它化妆品上市公司都要高,除了有次新的因素外,确实也有一定的理由,下面是他们的对比:

可以发现,在财务层面,贝泰妮最突出的特点,就是增速更快,另外在盈利能力和研发投入层面,贝泰妮也处于第一梯队,仅次于丸美股份。

2. 营销能力突出

公司坚持以线下专业药房渠道为根基,线上为突破的销售模式,并探索私域流量建设实现客群的深度绑定。从贝泰妮的营收结构来看,2020年线上收入占比已经达到82.88%,占绝对大头。

除了在天猫、唯品会等公域流量领域排名前列以外,公司也非常重视私域领域,因为公域流量精准度相对私域流量较低,且化妆品行业竞争激烈,流量成本逐年提升,打造品牌私域流量是大势所趋。公司早在2017年就依托自身独有医院渠道为优势,搭建“薇诺娜专柜服务平台”,打造私域流量平台。近几年该平台收入分别为0.51、1.38、2.43亿元,新增客户为8.36、11.89、19.00万人,私域流量营收占比逐年提升,未来将成为公司业绩增长的重要组成部分。

在激烈的线上营销竞争中,薇诺娜通过专业化的背书,建立起具有差异化优势的技术形象。从线上复购率来看,薇诺娜三年天猫自营旗舰店复购率约30%,而珀莱雅的线上复购率只有20%左右,正是两种品牌差异化路线的体现。

3. 创始人郭振宇先生专业背景深厚,且具备丰富的企业管理运作经验。他是美国乔治华盛顿大学终身教授,曾任世界自我药疗产业联盟主席、中国非处方药物协会会长,现兼任国际自我保健基金(ISF)理事长,中国非处方药物协会副会长,中国非公立医疗机构协会皮肤专业委员会副主任。2003年至2014年,郭振宇任滇虹药业集团股份有限公司董事长、总裁,在此期间也曾带领滇虹药业实现快速增长。

四、其它数据

1. 财务指标

(1)稳健性

公司现金很充足,借款较少,现金流也不错,稳健性非常好。

(2)盈利能力

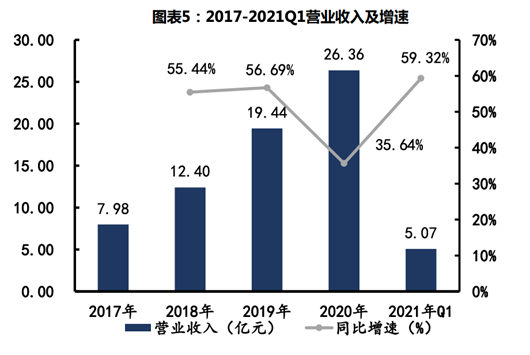

前面提到过,公司的毛利率和净利率都很高。公司中报显示,上半年实现营收14.12亿元,yoy+49.94%,实现扣非归母净利2.53亿元,yoy+68.46%;其中单二季度营业收入9.04亿元,yoy+45.14%,扣非母净利1.76亿元,业绩略超预期。

超预期的原因,一方面是上半年的产品均价有所提升,另一方面也是销售费用投放回归正常水平,因为去年疫情期间,各大品牌都加大了线上的营销费用。

另外,公司的销售费用率非常高,基本都在45%左右,主要是为了抢市场。未来,随着市场地位稳固了,这个销售费用率是可以降下来的,使得公司的利润率提升,高估值也能慢慢消化。

2. 估值水平

公司未来几年的预测增速平均在35%左右,今年由于低基数的原因,增速略高一些。这个增速对应21年PE也在100左右,并不算便宜,当然,好公司也很难出现个低价格等着大家去买。

3. 股东情况

公司还是很受机构青睐的,特别是保险公司占比较高,这个略有点意外,因为印象中险资更愿意投那些非常稳健的标的:

4. 技术分析

公司上市还不到5个月,趋势分析的意义不是太大,目前看起来像是一波调整后的反弹:

5. 评测打分

好赛道:7分

好公司:8分

好价格:6分

总的来说,公司作为在药妆细分领域占据第一的品牌,堪称国货之光。当下估值仍不算便宜,但如果能再调整10%左右,差不多也到击球区附近了,值得密切跟踪。文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!